Kauft man als deutsches Unternehmen in den USA ein, erhält man meistens eine Netto-Rechnung, in welcher keine Mehrwertsteuer (MwSt) dargestellt ist bzw. 0% VAT ausgewiesen sind. In vielen Fällen wird es sich um immaterielle Güter, wie Software-Produkte oder ähnliche Lizenzen handeln. Das gilt aber auch für Werkslieferungen.

Der hier beschriebene Fall gilt natürlich nicht nur für Rechnungen aus den USA, sondern auch für andere Rechnungen von Drittländern. Und Drittländer sind in diesem Fall alle Länder, die nicht zur Europäischen Union (EU) gehören.

Umkehr der Steuerschuld – Reverse Charge

Hier stellt sich also als deutsches umsatzsteuerpflichtiges Unternehmen die Frage, wie mit der Mehrwertsteuer und dem theoretisch möglichen Vorsteuerabzug umzugehen ist? Oder braucht man gar nichts machen, weil es sich sowieso aufhebt? Nein, das wäre zu einfach!

Während im inländischen Waren- und Dienstleistungsverkehr zwar die Mehrwertsteuer vom Kunden zu zahlen ist und vom umsatzsteuerpflichtigen Unternehmer an das Finanzamt abgeführt wird, verhält es sich hier anders. Es kommt zur Umkehr der Steuerschuld, oft auch als Reverse-Charge-Verfahren bezeichnet. Das heißt, das Unternehmen, welches die Leistung/Ware empfängt bzw. einkauft muss die Mehrwertsteuer/Umsatzsteuer selbständig in dem Land abführen in dem es ansässig ist. Dieser Verfahren kommt auch bei Geschäften innerhalb der EU zur Anwendung, zum Beispiel, wenn man mit Google Adsense Werbeeinnahmen erlöst.

Das heißt in der oben gezeigten Beispielrechnung aus den USA kommen noch einmal 19% MwSt. (Stand 2021) dazu. Das sind also 46,85EUR.

Als umsatzsteuerpflichtiger Unternehmer kann man diese 19% (46,85EUR) aber gleichzeitig als Vorsteuerabzug geltend machen.

Kontierung in der Buchhaltung

Nun würde man meinen, das ist doch ein Nullsummenspiel und es würde reichen, wenn man nur den Netto-Betrag in der Buchhaltung aufnimmt. Weit gefehlt! Alles, Netto-Betrag, Mehrwert-/Umsatzsteuer und Vorsteuer müssen sauber und nachvollziehbar in den Büchern stehen.

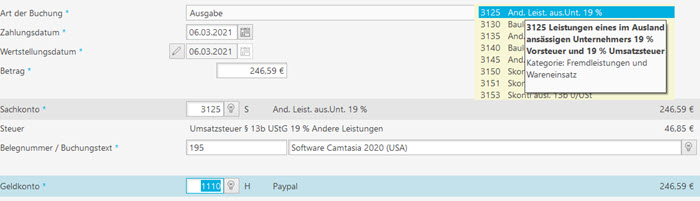

Buchhaltungsvorschlag Reverse-Charge Drittland mit Automatikkonto

Die meisten modernen Buchhaltungsprogramme haben bereits ein Automatikkonto für diesen Fall integriert, welches Umsatzsteuer und Vorsteuer automatisch berechnet und den richtigen Feldern für die Umsatzsteuer-Voranmeldung zuweist.

SKR03

Beim Kontenrahmen SKR03 ist es

➢ von Konto 3125 (Leistungen eines im Ausland ansässigen Unternehmers 19% Vorsteuer und 19% Umsatzsteuer)

➢ an Konto 1200 (Bank – beliebiges Bankkonto)

SKR04

Beim Kontenrahmen SKR04 ist es

➢ von Konto 5925 (Leistungen eines im Ausland ansässigen Unternehmers 19% Vorsteuer und 19% Umsatzsteuer)

➢ an Konto 1800 (Bank – beliebiges Bankkonto)

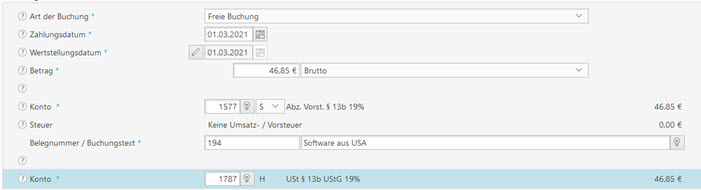

Buchhaltungsvorschlag Reverse-Charge Drittland ohne Automatikkonto

Sollte es das Automatikkonto nicht geben oder muss aus irgendwelchen Gründen der Netto-Betrag der Rechnung als separate Buchung erfolgen, dann muss man die Umsatzsteuer und Vorsteuer wie folgt kontieren:

SKR03

➢ von Konto 1577 (Abziehbare Vorsteuer § 13b UStG 19%)

➢ an Konto 1787 (Umsatzsteuer nach § 13b UStG 19%)

SKR04

➢ von Konto 1407 (Abziehbare Vorsteuer § 13b UStG 19%)

➢ an Konto 3837 (Umsatzsteuer nach § 13b UStG 19%)

- Mit der Buchhaltungssoftware von Lexware mit intuitiver & anwenderfreundlicher Benutzeroberfläche...

- Im Business-Cockpit stehen Unternehmens-Kennzahlen übersichtlich zur Verfügung, inkl. EÜR, Bilanz...

- Die Bürosoftware überzeugt mit der Steuerberater-Schnittstelle, der Umsatzsteuer-Voranmeldung per...

- Schäfer-Kunz, Jan(Autor)

Hallo, wie gelangen Sie zu der Auffassung, dass eine Dienstleistung aus einem Drittland unter § 13b UStG fällt. In Abs.. 1 wird hier eindeutig von einem Leistungserbringer aus dem Gemeinschaftsgebiet gesprochen, also eben der EU und NICHT Drittländern.

MfG

Hallo Herr Wehle,

vielen Dank für Ihre Nachfrage. Nun ich beschreibe hier, ich wage mich soweit rauszulehnen, gängige Praxis bei Kontierungen in der Buchhaltung. Lass mich aber auch gern eines besseren Belehren, wenn hier etwas im Argen liegen sollten. Sie stolpern nun über die Bezeichnung des Buchungskonto, welches gleich auf den Paragraphen §13b im UStG verweist, jedoch nicht ausschließlich auf den Abs(1).

Ab Gesetz sind Sie sicherlich näher dran als ich.

Für interessierte Leser das betreffende Gesetz/den betreffenden Paragraphen findet man hier im Internet: https://www.gesetze-im-internet.de/ustg_1980/__13b.html

Ich sehe es auch so, dass Abs(1) sich auf das Gemeinschaftsgebiet bezieht.

Der Abs(2) Nr.1 schreibt aber

und im Abs(5) steht dann, dass man für diesen Fall als Leistungsempfänger dann zum Steuerschuldner wird. Obacht muss man natürlich geben, was unter „Sonstige Leistungen“ fällt, was nicht und die ganzen anderen Ausnahmen.

Falls Sie hier anderer Meinung sind oder ich was falsch interpretiere, gerne berichtigen.

Hallo,

da ich das Ergebnis meiner Recherche und Interpretation des Gesetzes noch einmal überprüft wissen wollte, habe ich einfach beim für mich zuständigen FA angerufen und nachgefragt.

Grundlegender Sachverhalt ist insoweit. Ein deutscher Unternehmer empfängt eine Dienstleistung eines Unternehmers aus den USA. Auf der Rechnung ist keine Steuer angegeben, in den AGB des US-Unternehmens wird auf die Steuerpflichten des Leistungsempfängers in eigener Zuständigkeit hingewiesen.

Nach meinem Dafürhalten handelt es sich vorliegend um einen NICHT umsatzsteuerbaren Vorgang im Sinne der Vorschriften des UStG.

Eine Steuerschuldnerschaft wird durch § 13a UStG definiert. Nach Abs. Abs. Nr. 2 ist der Leistungsempfänger aus dem EU-Gebiet hier Steuerschuldner (§ 1 Abs. 1 Nr. 5 UStG).

Auch § 13b Abs. 1 UStG beschränkt die Steuerschuldnerschaft des Leistungsempfängers bei sonstiger Leistung (also KEINE Lieferung!!!) auf das EU-Gemeinschaftsgebiet. Anzumerken wäre hier, dass in den Fällen des § 13b UStG stets eine sog. Zusammenfassende Meldung fristgerecht zusammen mit der Voranmeldung zu tätigen ist.

Drittstaaten werden in § 13b Abs. 7 UStG erwähnt. dieser nimmt aber ausscließlich Bezug auf die Regelung des § 13b Abs. 7 UStG, womit wir wieder bei Lieferungen sind, nicht jedoch bei sonstigen Leistungen (sprich Dienstleistungen im eigentlichen Sinne).

Meine Auffassung hat insoweit auch das FA bestätigt, so dass ich davon ausgehe, dass hier nichts in Richtung Automatikkonten oder händisch Umsatzsteuern zu buchen oder zu erklären ist.

Mit freundlichen Grüßen

A. Wehle

Hallo Herr Wehle,

m.E. muss man bei den §13a und 13b des UStG differenzieren. §13a regelt die Steuerschuld eines Unternehmers, wenn der Unternehmer Leistungserbringer ist. In diesem Fall berechnet der Unternehmer seinen Kunden die Umsatzsteuer, zieht diese vom Kunden ein und schuldet diese dem Finanzamt.

Der §13b regelt die Umkehrung dieser Steuerschuld. Dass heißt, wenn ein Leistungsempfänger/Kunde, was auch ein Unternehmer sein kann, die Umsatzsteuer selbst erheben muss und theoretisch selbst an das Finanzamt abführen muss. Theoretisch deshalb, weil bei Unternehmen gleichzeitig der Vorsteuerabzug erfolgt und das ganze ein Nullsummenspiel ist. Ihrer Antwort kann ich leider nicht entnehmen, wie aus Ihrer Sicht richtig oder anders zu buchen ist!? Wie gesagt, es ist ein Nullsummenspiel, deswegen würde man, wenn man es bei der Kontierung außen vorlässt weder Steuern unterschlagen noch zuviel zahlen. Sie haben jedoch mit einem vom Finanzamt gesprochen. Nach meinem dafürhalten sollte man hier mit einem sprechen, der in die Firmen rennt und die Buchprüfung macht und dann ggf. die Buchführung beanstandet. Ich halte die beschriebene Kontierung weiterhin für richtig, da dadurch Steuerschuld und Vorsteuerabzug eindeutig nachvollziehbar werden.

Sie sind bisher auch nicht darauf eingegangen warum der §13b Abs.2 Punkt 1. nicht anwendbar ist. Hier steht m.E. eindeutig „Sonstige Leistung“ und „Ausland„. Und was „Ausland“ bedeutet steht im §13b Abs.7 und ist ferner aus §1 UStG ableitbar.

Da das Thema sicherlich sehr spannend ist und mit großer Tragweite für für die Buchhaltung vieler Freiberufler und Unternehmer, würde mich die alternative, rechtlich sowie auch vor Buchprüfer sichere Kontierung interessieren. Der öffentlich ausgetragene Diskurs könnte durchaus bei dem ein oder anderen für Verunsicherung sorgen, was nun richtig oder best practise ist 😉

Die erwähnte „Zusammenfassende Meldung“ betrifft einen anders gelagerten Fall. Diese muss gemacht werden, wenn der Unternehmer als Leistungserbringer an einen Leistungsempfänger innerhalb der EU/Gemeinschaftsgebiet keine Umsatzsteuer aufgrund des Reverse-Charge-Verfahren erhebt. Dies betrifft aber nicht den hier diskutierten Fall.