Wer die Buchhaltung selbst macht, und dabei auch das Reverse Charge bezüglich der Umsatzsteuer berücksichtigen muss, wie zum Beispiel, wenn man Provisionserlöse aus Google AdSense buchen muss oder Einnahmen aus dem Amazon PartnerNet buchen muss, der stolpert früher oder später über die beiden Sachkonten 8336 und 8337 im Kontorahmen SKR03 oder 4336 und 4337 im Kontorahmen SKR 04.

Hier stellt sich natürlich die Frage, für welchen Fall man welches Konto benutzen muss; sprich welcher generelle Unterschied zwischen diesen Sachkonten besteht.

Schaut man sich die offizielle Kontobezeichnung in den Kontenrahmen an, dann dürfte den meisten die Erleuchtung nicht anheim suchen.

Kontobezeichnung 8336/4336

Erlöse aus im anderen EU-Land steuerpflichtigen sonstigen Leistungen, für die der Leistungsempfänger die Umsatzsteuer schuldet.

Kontobezeichnung 8337/4337

Erlöse aus Leistungen, für die der Leistungsempfänger die Umsatzsteuer nach § 13b UStG schuldet.

Was man daraus schon mal aus diesen Texten entnehmen kann, ist, dass hier der Leistungsempfänger die Umsatzsteuer schuldet. Hier also das eingangs erwähnte Reverse-Charge-Verfahren zur Anwendung kommt.

- Schneider, Johannes(Autor)

Reverse Charge kurz erläutert

Normalfall: Leistungsempfänger und Leistungserbringer haben Sitz in Deutschland

Normalerweise ist es in Deutschland so geregelt, dass der Endverbraucher/Kunde die Mehrwertsteuer zahlen muss, der Unternehmer jedoch diese als Umsatzsteuer an das Finanzamt abführen muss. Der Endverbraucher/Kunde ist in diesem Fall der Leistungsempfänger mit Sitz in Deutschland und der Unternehmer ist in diesem Fall der Leistungserbringer mit Sitz in Deutschland. In diesem Fall kann der Leistungsempfänger auch ein anderes Unternehmen mit Sitz in Deutschland sein. Dieses kann dann die ausgewiesene Mehrwertsteuer als Vorsteuer geltend machen. Der Normalfall ist als kein Reverse-Charge.

Speziallfall 1: Endkunde/Verbraucher mit Sitz im EU-Ausland

Ein Sonderfall besteht, wenn man Kunden und Endverbraucher (Privatpersonen/nicht Firmen) im EU-Ausland haben. Da der Leistungsempfänger in einem anderen EU-Land sitzt, ist die Umsatzsteuer prinzipiell in diesem EU-Land abzuführen. Ggf. muss man sich beim jeweiligen Finanzamt im betreffenden EU-Land anmelden, Vereinfachungen gibt es mit dem Mini-One-Stop-Shop-Verfahren (MOOS) und bei geringen Umsätzen kann man auch von diesem eine Ausnahme beantragen. Auch dies ist kein Reverse-Charge, da immer noch der Unternehmer verpflichtet ist die Umsatzsteuer abzuführen.

Speziallfall 2: Firmenkunde mit Sitz im EU-Ausland

Handelt es sich um einen Firmenkunden im EU-Ausland, dann kommt es zu Umkehr der Steuerschuld (Reverse-Charge). Dass heißt der Firmenkunde im Ausland ist der Leistungsempfänger und ist verpflichtet die Umsatzsteuer abzuführen oder zumindest in der Buchhaltung zu deklarieren, falls er vorzugssteuerabzugfähig ist. Es handelt sich hierbei also um ein B2B-Geschäft (Business-to-Business).

Beide oben genannten Konten 8336/4336 und 8337/4337 beziehen sich also auf das Reverse-Charge-Verfahren und damit grundsätzlich auf den geschilderten Spezialfall 2.

Wichtig ist immer wo der Kunde seinen Sitz hat. Die eigentliche Leistung kann auch in Deutschland ausgeführt werden, wenn man zum Beispiel Werbung für einen ausländischen Kunden auf einer Webseite deren Besitzer seinen Firmensitz in Deutschland hat, macht.

Wann verwendet man Konto SKR03/SKR04 8336/4336?

Wie aus der Bezeichnung hervorgeht, handelt es sich um „Sonstige Leistungen“ die hierunter fallen.

Was sind „Sonstige Leistungen“?

Definiert sind die „Sonstigen Leistungen“ im UstG §3 Abs.3. Dies will man aber nicht unbedingt studieren. Hier wird prinzipiell zwischen Lieferung und Sonstiger Leistung unterschieden. Kurz gesagt, ist Sonstige Leistung alles was nicht Lieferung ist. Somit ist es eine sehr allgemeine Ausschlussdefinition. Man sollte aber trotzdem für seinen jeweiligen Fall noch mal genauer hinschauen. Der Teufel steckt bekanntermaßen im Detail. Unter Sonstige Leistungen fallen somit unter anderem:

- Alle Dienstleistungen

- Vermietungen, Verpachtungen, Lizenzen

- Softwareverkäufe, wenn diese nur als reine Lizenz verkauft werden (nicht CD-ROM oder andere physische Datenträger)

Beispiel „Sonstige Leistung“

Unternehmer B aus Belgien mietet einen Kran beim Unternehmer A aus Deutschland, um diesen Kran auf einer Baustelle in Deutschland einzusetzen. Da es eine Vermietung ist, handelt es sich erstmal um eine „Sonstige Leistung“. Da ferner der Leistungsempfänger Unternehmer B in Belgien sitzt, kommt das Reverse-Charge-Verfahren zur Anwendung. Unternehmer A weist auf seine Rechnung keine Mehrwertsteuer aus, sondern weist nur auf das Reverse-Charge-Verfahren hin. Unternehmer B muss in Belgien dann die Umsatzsteuer bei seinem belgischen Finanzamt deklarieren.

Beispiel Buchung Sachkonto SKR03/SKR04 8336/4336

Somit muss der Unternehmer B in seiner Buchhaltung bei SKR03

➢ von Konto 8336 (Erlöse aus im anderen EU-Land steuerpflichtige sonstige Leistungen, für die der Leistungsempfänger die Umsatzsteuer schuldet)

➢ an Konto 1200 (Bank – beliebiges Bankkonto)

buchen und bei Verwendung des SKR04 ist

➢ von Konto 4336 (Erlöse sonst. Leistungen im and. EU-Land stpfl., 13b UStG)

➢ an Konto 1800 (Bank – beliebiges Bankkonto)

zu buchen.

In den meisten Buchhaltungs- oder Steuerprogrammen wird dann noch die Umsatzsteuernummer des Leistungsempfänger abgefragt. Diese wird benötigt, um neben der normalen Umsatzsteuer-Voranmeldung auch noch die „Zusammenfassende Meldung“ zu erzeugen und abzugeben.

Steuererklärung

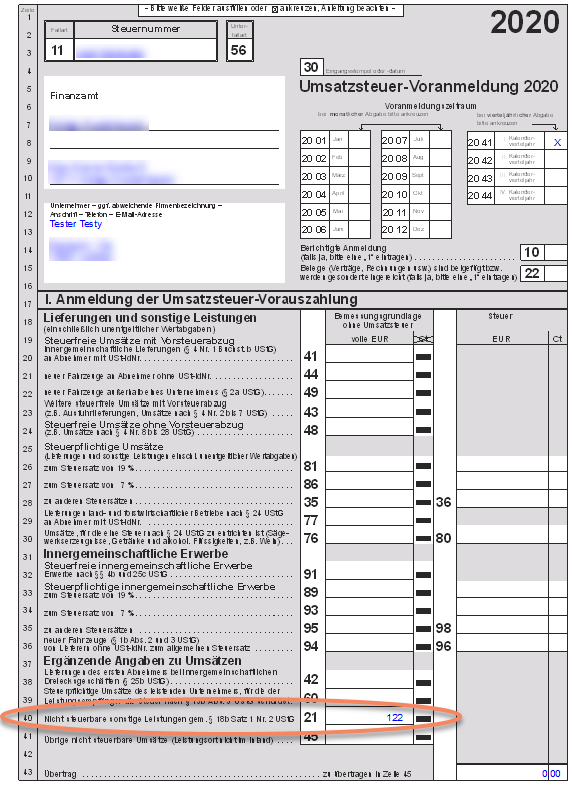

Die unter 8336/4336 gebuchten Umsätze sind in der Steuererklärung in der Zeile 40 Feld 21 „Nicht steuerbare sonstige Leistungen gem. §18b Satz 1 Nr.2 UStG“ anzugeben.

Wann verwendet man Konto SKR03/SKR04 8337/4337?

Im Gegensatz zu den „Sonstigen Leistungen“ sind die Leistungen, die unter den §13b UStG fallen, ziemlich genau definiert. Die Liste ist aber auch relativ lang mit vielen Spezialfällen. Wie in der Liste sieht beziehen sich die Anwendungsfälle im Wesentlichen auf im Inland ansässige Leistungsempfänger. Damit wird auch keine „Zusammenfassende Meldung“ bei dieser Kontierung generiert. Für die meisten Anwendungsfälle dürften bei inländischen Bauleistungen und Handel mit Schrott und Abfall bestehen. Weitere sind hier aufgelistet.

Lieferungen und Leistungen nach §13b UStG

Darunter fallen u.a. folgende Lieferungen und Leistungen (Quelle : Gesetze im Internet):

- Werklieferungen und nicht unter Absatz 1 fallende sonstige Leistungen eines im Ausland ansässigen Unternehmers;

- Lieferungen sicherungsübereigneter Gegenstände durch den Sicherungsgeber an den Sicherungsnehmer außerhalb des Insolvenzverfahrens;

- Umsätze, die unter das Grunderwerbsteuergesetz fallen;

- Bauleistungen, einschließlich Werklieferungen und sonstigen Leistungen im Zusammenhang mit Grundstücken, die der Herstellung, Instandsetzung, Instandhaltung, Änderung oder Beseitigung von Bauwerken dienen, mit Ausnahme von Planungs- und Überwachungsleistungen. Als Grundstücke gelten insbesondere auch Sachen, Ausstattungsgegenstände und Maschinen, die auf Dauer in einem Gebäude oder Bauwerk installiert sind und die nicht bewegt werden können, ohne das Gebäude oder Bauwerk zu zerstören oder zu verändern. Nummer 1 bleibt unberührt;

- Lieferungen

- der in § 3g Absatz 1 Satz 1 genannten Gegenstände eines im Ausland ansässigen Unternehmers unter den Bedingungen des § 3g und

- von Gas über das Erdgasnetz und von Elektrizität, die nicht unter Buchstabe a fallen;

- Übertragung von Berechtigungen nach § 3 Nummer 3 des Treibhausgas-Emissionshandelsgesetzes, Emissionsreduktionseinheiten nach § 2 Nummer 20 des Projekt-Mechanismen-Gesetzes, zertifizierten Emissionsreduktionen nach § 2 Nummer 21 des Projekt-Mechanismen-Gesetzes sowie Gas- und Elektrizitätszertifikaten;

- Lieferungen der in der Anlage 3 bezeichneten Gegenstände;

- Reinigen von Gebäuden und Gebäudeteilen. Nummer 1 bleibt unberührt;

- Lieferungen von Gold mit einem Feingehalt von mindestens 325 Tausendstel, in Rohform oder als Halbzeug (aus Position 7108 des Zolltarifs) und von Goldplattierungen mit einem Goldfeingehalt von mindestens 325 Tausendstel (aus Position 7109);

- Lieferungen von Mobilfunkgeräten, Tablet-Computern und Spielekonsolen sowie von integrierten Schaltkreisen vor Einbau in einen zur Lieferung auf der Einzelhandelsstufe geeigneten Gegenstand, wenn die Summe der für sie in Rechnung zu stellenden Entgelte im Rahmen eines wirtschaftlichen Vorgangs mindestens 5 000 Euro beträgt; nachträgliche Minderungen des Entgelts bleiben dabei unberücksichtigt;

- Lieferungen der in der Anlage 4 bezeichneten Gegenstände, wenn die Summe der für sie in Rechnung zu stellenden Entgelte im Rahmen eines wirtschaftlichen Vorgangs mindestens 5 000 Euro beträgt; nachträgliche Minderungen des Entgelts bleiben dabei unberücksichtigt;

- sonstige Leistungen auf dem Gebiet der Telekommunikation. Nummer 1 bleibt unberührt.

Ausnahmen hiervon gibt es noch bei Personenbeförderungen, Eintrittsgeldern und bei Restaurantleistungen

Beispiel Bauleistungen

General-Bauunternehmer A beauftragt Sub-Unternehmer B mit der Herstellung eines Dachstuhls. Nachdem der Dachstuhl fertig und abgenommen ist, schreibt Sub-Unternehmer B eine Rechnung von 20.000EUR an den Generalunternehmer A. Auf dieser Rechnung weist Sub-Unternehmer B nur den Netto-Betrag und keine Umsatzsteuer aus; jedoch mit dem Hinweis, dass Generalunternehmer A die Mehrwertsteuer schuldet.

Steuererklärung

Die unter 8337/4337 gebuchten Umsätze sind in der Steuererklärung in der Zeile 39 Feld 60 „Steuerpflichtige Umsätze für die der Leistungsempfänger die Steuer nach §13b Abs.5 UStG schuldet“ anzugeben.

- Mit der Buchhaltungssoftware von Lexware mit intuitiver & anwenderfreundlicher Benutzeroberfläche...

- Im Business-Cockpit stehen Unternehmens-Kennzahlen übersichtlich zur Verfügung, inkl. EÜR, Bilanz...

- Die Bürosoftware überzeugt mit der Steuerberater-Schnittstelle, der Umsatzsteuer-Voranmeldung per...

Hallo,

der Beitrag ist gut gemacht.

Bei der Kranvermietung ist bei der Kontierung etwas schief gelaufen.

Kunde B aus Belgien hat Betriebsausgaben mit RC >> bei SKR 04 Konto 5923 an Konto Bank

Kunde A aus Deutschland hat eine Betriebseinname mit RC >> bei SKR 04 Konto Bank an Konto 4336

Vielleicht sollte man das ändern. Sonst finde ich den Beitrag hilfreich.