Wer als Webmaster einen kostenlosen Blog im Internet betreibt oder eine anderweitige freie Dienstleistung im Internet bereitstellt, der ist meistens darauf angewiesen ein paar Einnahmequellen zu generieren durch Google Werbe-Einnahmen (AdSense) oder zum Beispiel durch Produktwerbung über das Amazon PartnerNet. Die Einnahmen davon dürften bei den meisten auch nicht so üppig sein, dass man davon leben kann. Eher reicht es um das Webseitenprojekt zu finanzieren und sich eine Kleinigkeit hinzuzuverdienen. Aus diesem Grund werden viele, die solche Einnahmen haben, auch die Buchhaltung selber machen. Da stellt sich natürlich die Frage, wie die Amazon PartnerNet-Einnahmen zu buchen sind und wie dabei die Umsatzsteuer zu berücksichtigen ist.

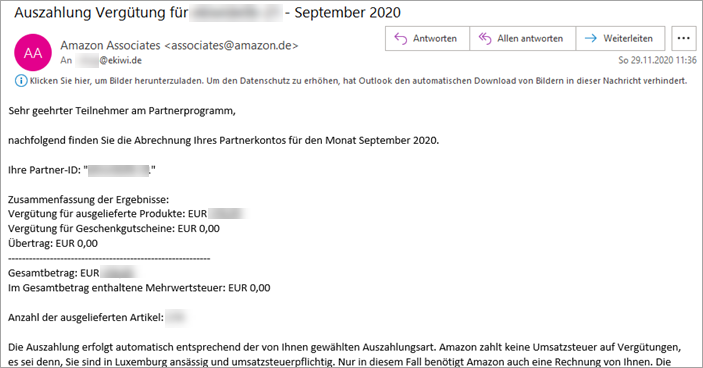

Wer am PartnerNet von Amazon teilnimmt, bekommt dann monatlich eine E-Mail, in welcher drin steht, wie hocht die Vergütung ist. Es gibt keine weitere Rechnung oder Zahlungsbeleg, den man sich herunterladen könnte. Diese E-Mail enthält auch keine Angaben zur Mehrwertsteuer bzw. Umsatzsteuer.

Die Überweisung des Vergütungsbetrages erfolgt dann direkt an die im PartnerNet-Konto hinterlegte Bankverbindung.

Wer muss die Umsatzsteuer beim Amazon-PartnerNet bezahlen?

Leistungsempfänger und Leistungserbringer

Prinzipiell ist es in Deutschland so geregelt, dass der Endverbraucher (Leistungsempfänger) die Mehrwertsteuer bezahlen muss, diese aber vom Unternehmer (Leistungserbringer), der ein Produkt oder eine Dienstleistung verkauft, eingezogen wird. Der Unternehmer führt dann diese Steuereinnahmen als Umsatzsteuer an das Finanzamt ab.

Beim Amazon PartnerNet stellt man also seine Webseite an Amazon bereit und bindet für Amazon Produktwerbung ein. Diese wird in Form einer Provision vergütet, die „vertraglich“ zwischen Amazon und dem Webseitenbetreiber geregelt ist. Somit ist Amazon der Leistungsempfänger und der Webseitenbetreiber der Leistungserbringer. Die Leistung des Webseiten-Betreiber besteht darin, seine Plattform für Werbezwecke zur Verfügung zu stellen.

Leistungsort

Bei den Regelungen zur Umsatzsteuer ist es noch wichtig den Leistungsort zu kennen. Der Leistungsort ist prinzipiell dort, wo der Leistungsempfänger seinen Firmensitz hat.

In der E-Mail zur Auszahlungsvergütung kann man entnehmen, dass Amazon einen europäischen Sitz in Luxemburg hat. Somit ist der Leistungsort Luxemburg. Da Luxemburg Mitglied der EU ist, handelt es sich um eine steuerpflichtige innergemeinschaftliche sonstige Leistung im Gegensatz zur Problematik der Besteuerung bei Nicht-EU-Ländern (Drittländer).

Reverse-Charge-Verfahren

Somit sitzt der Leistungsempfänger Amazon nicht in Deutschland, sondern in einem anderen europäischen Land (innergemeinschaftlich). Auch das ist geregelt. Bei innergemeinschaftlichen Warenverkehr und Dienstleistungen zwischen zwei umsatzsteuerpflichtigen Unternehmen innerhalb von Europa kommt es zur Umkehrung der Steuerschuld (Reverse-Charge). Das heißt, dass in diesem Fall der Leistungsempfänger die Umsatzsteuer bei seinem Finanzamt deklarieren muss. Das heißt, beim Amazon PartnerNet muss Amazon entsprechend den luxemburgischen Steuergesetzen die Umsatzsteuer abführen.

Hinweis: Das Reverse-Charge-Verfahren darf aber nicht auf ausländische europäische Endverbraucher/Privatverbraucher angewendet werden. Hier kommt ggf. das One-Stop-Shop-Verfahren (OSS; früher Mini-One-Stop-Shop MOSS) zu Anwendung.

Umsatzsteuer-ID (USt-ID) von Amazon

Auch wenn in diesem Fall Amazon für die Umsatzsteuer verantwortlich ist, muss man es sauber in der Buchhaltung darstellen. Dazu benötigt man für die Eintragungen in die Buchhaltung die Steuernummer von Amazon. Diese kann ebenfalls, wie oben zu sehen ist, der Signatur aus der E-Mail zur PartnerNet-Vergütung entnommen werden.

Die Umsatzsteuer-ID von Amazon lautet LU26375245.

Rechnung an Amazon für PartnerNet Vergütung

Möchte man bei einer eventuellen Buchprüfung dem Finanzbeamten eine ordentliche Buchführung vorzeigen, dann empfiehlt es sich, eine „fiktive“ Rechnung an Amazon zu stellen. Fiktiv deswegen, weil Amazon scheinbar diese Rechnung nicht wirklich haben will. Diese Rechnung kann an Amazon gesendet werden, dient aber mehr den eigenen Unterlagen. Auf der Rechnung wird keine Umsatzsteuer ausgewiesen. Stattdessen muss es einen expliziten Hinweis auf das Reverse-Charge-Verfahren geben.

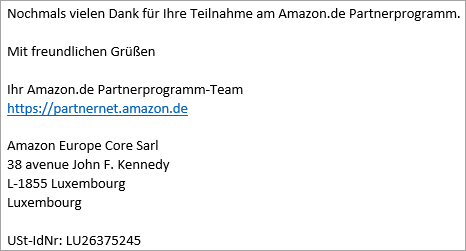

PartnerNet Einnahmen mit Kontorahmen SKR03 buchen

Hat man in seiner Buchhaltungs-Software den Kontorahmen SKR03 eingestellt, dann bucht man die Amazon PartnerNet Vergütungen wie folgt:

➢ von Konto 8336 (Erlöse aus im anderen EU-Land steuerpflichtige sonstige Leistungen, für die der Leistungsempfänger die Umsatzsteuer schuldet)

➢ an Konto 1200 (Bank – beliebiges Bankkonto)

In einem vernüftigen Programm für die Buchhaltung sollte dann auch ein Feld erscheinen, in welchem man die Umsatzsteuer-ID von Amazon eintragen kann. Damit kann dann das Buchhaltungsprogramm für die Umsatzsteuer-Voranmeldung gleich die „Zusammenfassende Meldung“ automatisch erzeugen.

PartnerNet Einnahmen mit Kontorahmen SKR04 buchen

Bei Verwendung des Kontenrahmens SKR04 ist wie folgt zu buchen

➢ von Konto 4336 (Erlöse sonst. Leistungen im and. EU-Land stpfl., 13b UStG)

➢ an Konto 1800 (Bank – beliebiges Bankkonto)

Auch hier sollte die Buchhaltungssoftware die Möglichkeit bieten, die USt-ID von Google einzutragen, so dass die Steuersoftware daraus die “Zusammenfassende Meldung” generieren kann.

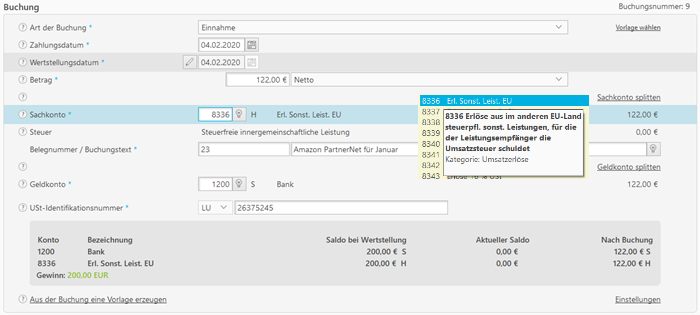

Umsatzsteuer-Voranmeldung

Irgendwann ist es dann soweit und die Umsatzsteuer-Voranmeldung wird fällig. Eine gute Buchhaltungssoftware sollte hier maximal unterstützen und die meiste Arbeit abnehmen. Sollte dies nicht der Fall sein, dann muss man die Eintragungen in der Voranmeldung von Hand vornehmen

Formularfeld in Umsatzsteuer-Voranmeldung

In diesem Fall muss man also alle PartnerNet-Einnahmen zusammenrechnen, ggf. noch andere Einnahmen dazurechnen, die dem Reverse-Charge unterliegen. Die Summe trägt man dann in das Feld für

Nicht steuerbare sonstige Leistungen gemäß § 18b Satz 1 Nummer 2 UStG

ein. Wo sich dieses befindet, ist abhängig von der Steuersoftware. Im Elster-Online sollte es unter „6 – Ergänzende Angaben zu Umsätzen“ zu finden sein. Im klassischem Formular ist es Zeile Nr. 40 und das Feld 21.

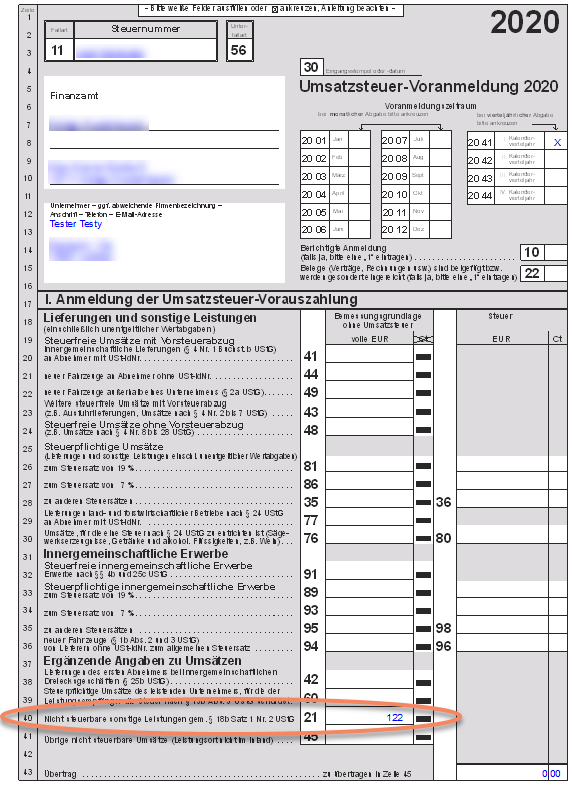

“Zusammenfassende Meldung” für Amazon PartnerNet

Damit ist der Fall aber noch nicht erledigt. Neben der USt-Voranmeldung muss auch noch eine „Zusammenfassende Meldung“ abgegeben werden. Dort werden fein säuberlich alle Einnahmen aus den innergemeinschaftlichen Geschäften, die über Reverse-Charge abgewickelt wurden, noch mal aufgelistet. So kann länderübergreifend nachverfolgt werden, ob auch jeder ordentlich seine Steuern deklariert.

Eine gute Steuersoftware sollte diesen Prozess unterstützen und die Daten aus der Buchhaltung übernehmen können. Die Eintragungen im klassischem Formular würden dann wie folgt aussehen:

- Mit der Buchhaltungssoftware von Lexware mit intuitiver & anwenderfreundlicher Benutzeroberfläche...

- Im Business-Cockpit stehen Unternehmens-Kennzahlen übersichtlich zur Verfügung, inkl. EÜR, Bilanz...

- Die Bürosoftware überzeugt mit der Steuerberater-Schnittstelle, der Umsatzsteuer-Voranmeldung per...

- Schäfer-Kunz, Jan(Autor)

Wie sieht es bei Kleinunternehmern aus, die Provisionen vom Amazon Partnernet bekommen? Muss man als Kleinunternehmer dann die Umsatzsteuer abführen oder Amazon?

Wenn man der Kleinunternehmer-Regelung unterliegt nach §19 UStG braucht man sich noch weniger einen Kopf machen, da man als Kleinunternehmer generell keine Umsatzsteuer abführen muss. Auch ein Mini-One-Stop-Shop muss hier nicht angewendet werden. Da es immer noch ein Geschäft zwischen zwei Unternehmen innerhalb der EU ist, muss Amazon das Thema Umsatzsteuer im Rahmen von „Reverse-Charge“ umsetzen.

Hallo Daniel,

vielen Dank für die tolle Erklärung.

Ich unterliege der Kleinunternehmer-Regelung und führe daher auch keine Umsatzsteuer aus. Ich habe es so verstanden das ich dann auch keine Umsatzsteuer-Voranmeldung ausfüllen muss?! Ich fülle wenn dann nur die Umsatzsteuererklärung aus um meine Amazon Partnernet Vergütungen zu erfassen. Wo muss ich diese denn dann in der Umsatzsteuererklärung eintragen?

Ich dachte an die Zeile 105 „Steuerpflichtige Umsätze des leistenden Unternehmers, für die der Leistungsempfänger die Steuer nach § 13b Absatz 5 UStG schuldet (Euro)“

Oder ist es die Zeile 115 „Übrige nicht steuerbare Umsätze (Leistungsort nicht im Inland)“

Oder ganz woanders? Bin etwas vewirrt was das Thema angeht.

Ich nutze Elster Online für die Steuererklärung.

Beste Grüße

Markus

Hallo Markus,

vorweg die Floskel „Ich bin keine Steuerberater und das ist keine Steuerberatung“ also nur Erfahrungsaustausch.

Und nach meiner Erfahrung muss man, wenn man unter die Kleinunternehmer-Regelung fällt, auch keine Umsatzsteuererklärung abgeben. Es kann aber sein, dass man alle paar Jahre vom Finanzamt aufgefordert wird, eine Umsatzsteuererklärung abzugeben.

Sofern die Kriterien der Kleinunternehmer-Regelung dann für das zu erklärende Jahr greifen, erklärt man nur seine Kleinunternehmer-Umsätze im Abschnitt B (Zeilen 33, 34) für das betreffende Jahr und das Jahr davor.

Die hier beschriebene Vorgehenseweise sollte also für dich nicht zutreffend sein, solange du als Kleinunternehmer giltst.

Vielen Danke für die tolle Erklärung!

Auch von mir ein herzliches Dankeschön. Ohne Umschweife, immer am Thema orientiert! Hat mir sehr geholfen!

Wie kommt Amazon steuertechnisch darum herum ordentliche Rechnungen weder zu empfangen noch selbst auszustellen?

Wir betreiben selbst ein Affiliateprogramm und müssen jede Auszahlug belegen.

Gute Frage! Laut der angegebenen Umsatzsteuernummer ist der Sitz von Amazon in diesem Fall Luxemburg. „Andere Länder, andere Sitten?“

In dem Fall ist es ja etwas verquer: Leistungsempfänger ist in dem Fall ja Amazon und der Leistungserbringer ist der Werbetreibende (Nutzer des Affiliate-Programms), so dass prinzipiell der Nutzer des Affiliate-Programms die Leistung an Amazon in Rechnung stellen müsste. Hier könnte Amazon natürlich mit einem ordentlichen Beleg unterstützen.

Vielleicht genügt es Amazon in diesem Fall auch nur mit Eigenbelegen zu arbeiten? …wer weiß…die Kniffe der Großkonzerne 😐

Hier gibt es noch paar Hinweise seitens Amazons wie man als Leistungserbringer (Nutzer des PartnerNet-Programms) mit den Zahlungen umgehen sollte:

https://partnernet.amazon.de/help/node/topic/GMF6YYSRPV4U44AL

Sehr geehrte Damen und Herren,

Ich bin gerade vor 1 Monat angefangen mit der Selbständigkeit und habe wohl den ersten Fehler gemacht, da ich mich als Kleinunternehmer angemeldet habe, das muss ich wohl ändern, da meine Preise bei Amazon inkl. MWSt. ausgewiesen werden.

Dann habe ich ein Problem mit der ersten Lieferantenrechnung, denn diese habe ich von meinem privaten Bankkonto überwiesen – jetzt läuft alles über mein Firmenkonto. Aber wie verbuche ich diese korrekt: Über ein Transitkonto oder erst Privateinlage an Kasse ?

Wie buche ich die Rechnungen die Amazon zur Verfügung stellt für mich an meinen Käufer folgendermaßen gebucht: Ich habe mir für Amazon ein Interimskonto erstellt – 1591 Dann für die jeweiligen Länder DE, FR, IT und Spanien jeweils ein Debitorenkonto.

Des weiteren für die einzelnen Länder ein einzelnes Erlöskonto.

Es ist für die bessere Übersicht. Diese buche ich folgendermaßen für DE 10000/ 8400 1591/ 10000

Dann erfolgt alle 14 Tage die Auszahlung von Amazon, die buche ich folgendermaßen: 1200/ 1591

Dann erfolgt am Monatsende die Gebührenrechnung von Amazon, die buche ich folgendermaßen: 3143/ 1591

Einen Verkauf z.B. in Frankreich buche ich folgendermaßen: 10002 ( Debitor für FR eingerichtet)/ 8322 / Erlös Konto für FR eingerichtet. 1591/ 10002

Dann erfolgt die Zahlung von Amazon: 1200/ 1591 und die Gebührenrechnung erfolgt: 3143/1591

Das wären meine Fragen, denn für das OSS muss ich mich ja erst anmelden, wenn ein Verkauf von mehr als € 10.000,00 an die einzelnen Länder erfolgt. Da werde ich dann vielleicht wieder auf sie zukommen.

Hallo Astrid,

hier können wir leider nur bedingt mit Ratschlägen zur Seite stehen. Vorne weg: Wir sind keine gelernten Buchhalter und auch keine Steuerberater. Wir nutzen das Amazon-PartnerNet, das Afiliate-Programm von Amazon. Du scheinst aber den Marketplace von Amazon zu verwenden, um deine Produkte darüber zu verkaufen. Ob hier Amazon die Kleinunternehmer-Regelung unterstützt, weiß ich nicht. Aber gemäß deiner Schilderungen sieht das nicht so aus. Ob du im laufenden Jahr noch zu Regelbesteuerung wechseln kannst, müsstest du deinen Steuerberater fragen. Falls es überhaupt geht, ist es sicher eine Menge Arbeit, da die Buchhaltung und ggf. Rechnungen rückwirkend angepasst werden müssten.

Die erste Lieferantenrechnung, die du von deinem Privatkonto gezahlt hast, ist aus meiner Sicht eine Privateinlage.

Bei deinen Amazon-Rechnungen und Interimskonten kann ich leider nicht weiterhelfen, außer die Standardfloskel „im Zweifelsfall einen Steuerberater zu Rate ziehen“. Aber vielleicht hat ja jemand anderes noch einen guten Tipp.

Beim OSS wäre noch zu beachten, dass der Grenzwert von 10.000EUR europaweit für alle EU-Länder in Summe gilt und nicht für jedes einzelne Land. Dadurch wird unter Umständen der Grenzwert viel schneller erreicht.

könen wir uns mal bitte unterhalten meine email schreib ich dzu. sehr guter beitrag danke für deine mühe