Wer für Apple-Geräte eigene Apps und Programme entwickelt, der verkauft diese meistens über den App Store von Apple und erhält als Erlös eine Verkaufs-Provision von Apple ausgezahlt. Dazu werden die Apps im App Store Connect oder iTunes Connect zum Verkauf eingestellt und dann oftmals weltweit von Apple verkauft. Nach Einbehalt einer relativ hohen Gebühr von Apple erhält man dann 2-3 Monate später seine Provision aus den App-Verkäufen ausbezahlt.

Da stellt sich natürlich die Frage, wenn man ein umsatzsteuerpflichtiger Unternehmer ist, wie es sich mit Buchhaltung und der Umsatzsteuer verhält?

Ist man Kleinunternehmer nach §19 UStG, dann ist diese Fragestellung nicht relevant, da Kleinunternehmer die Apple-Einnahmen einfach auf das Konto SKR03 8195 oder SKR04 4185 buchen.

Wer zahlt Umsatzsteuer bei Apple App Store Einnahmen?

Leistungsempfänger und Leistungserbringer

Um zu verstehen, wer die Umsatzsteuer bezahlen muss, in diesem Fall, muss man sich im Klaren werden, wer der Leistungsempfänger und wer der Leistungserbringer ist. Das ist prinzipiell erst mal recht einfach. Denn derjenige, welcher das Geld bekommt, bekommt dies ja für gewöhnlich für seine erbrachte Leistung. Und derjenige, der bezahlen muss, macht die für seine empfangene Leistung.

Also ist Apple in diesem Fall der Leistungsempfänger und der App-Entwickler ist der Leistungserbringer. Als App-Entwickler stellt man quasi Apple seine Apps und Programme zum Weiterverkauf zur Verfügung (Leistungserbringung) und verlangt dafür ein Entgelt (abhängig von den eigentlichen Verkäufen). Und Apple erhält das Recht die Apps und Programme für seine Geräte weiterzuverkaufen (Leistungsempfang).

Leistungsort

Diese Klarstellung ist wichtig. Denn die Umsatzsteuer fällt immer dort an, wo die Leistung erbracht wird, am sogenannten Leistungsort. Da Apple der Leistungsempfänger ist, ist somit der Leistungsort der Firmensitz von Apple. Und dieser ist in Europa in Cork, Irland.

Somit ist es als steuerpflichtige innergemeinschaftliche sonstige Leistung zu behandeln im Gegensatz zur Problematik der Besteuerung bei Nicht-EU-Ländern (Drittländer).

Reverse-Charge – Umkehr der Steuerschuld

Und hier kommt ein weiterer interessanter Aspekt des Umsatzsteuerrechts zum tragen.

Denn normaler Weise ist bei Geschäften innerhalb von Deutschland der Leistungserbringer (der Unternehmer) verpflichtet die Umsatzsteuer zu erheben und an das zuständige Finanzamt abzuführen. Der Kunde zahlt zwar die Umsatzsteuer, aber abführen muss dies der Leistungserbringer.

Bei grenzüberschreitender Leistungserbringung innerhalb der EU ändert sich das aber. Denn es gilt wieder, dass die Umsatzsteuer am Leistungsort abzuführen ist. In diesem Fall also in Irland.

Verkauft ein deutscher Unternehmer an Privatkunden in einem anderen EU-Land, müsste dieser die Umsatzsteuer in diesem EU-Land abführen. Alternativ kann er aber das One-Stop-Shop-Verfahren (OSS; früher MOSS Mini-One-Stop-Shop) verwenden.

Im Fall der App-Verkäufe über Apple App Store handelt es sich jedoch um ein B2B-Geschäft (business-to-business) von einem Unternehmen zum anderen und hier greift eine weitere Regelung des Umsatzsteuerrechts, nämlich des Reverse-Charge-Verfahren.

Reverse-Charge bedeutet eine Umkehr der Steuerschuld. Das heißt, dass in diesem Fall der Leistungsempfänger verpflichtet ist, die Umsatzsteuer abzuführen. In diesem Fall also Apple.

Rechnung an Apple für App Store Einnahmen

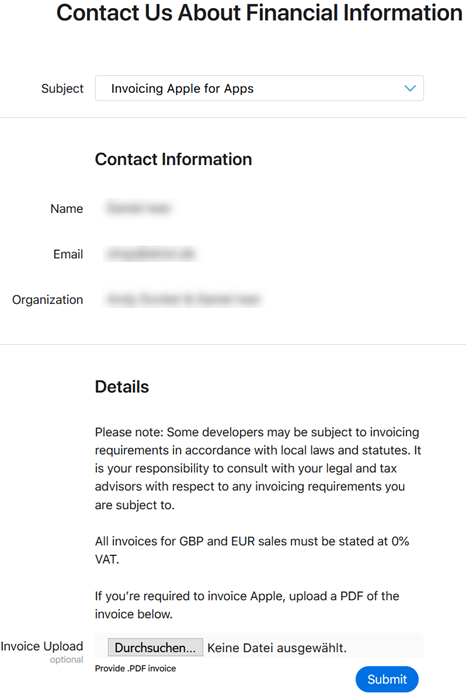

Will man in seiner Buchhaltung sauber sein, dann sollte man mindesten einen Beleg erstellen mit allen notwendigen Angaben oder besser noch eine Rechnung erstellen. Diese kann man auch Apple zur Verfügung stellen innerhalb des Developer Accounts (nicht sonderlich leicht aufzuspüren):

Contact us ⮞ Berichte und Zahlungen ⮞ Zahlungen und Finanzbereichte ⮞ Kontakt Finanzen

Dort kann man dann seine erstellte Rechnung als PDF-Datei hochladen.

Die Rechnung darf keine Umsatzsteuer/Mehrwertsteuer ausweisen aufgrund des Reverse-Charge-Verfahren. Außerdem muss die Rechnung neben der eigenen Umsatzsteuer-ID (USt-ID) auch die Umsatzsteuernummer von Apple enthalten. Diese wird später auch für die Buchhaltung benötigt.

Umsatzsteuer-ID (USt-ID/VAT-ID) von Apple

Die zu verwendende USt-ID / VAT-ID von Apple lautet (Stand Mai 2021): IE9700053D.

Rechnungsadresse von Apple

Die zu verwendende Rechnungsadresse lautet:

APPLE DISTRIBUTION INTERNATIONAL LTD

HOLLYHILL INDUSTRIAL ESTATE

HOLLYHILL, CORK

IRLAND

Buchhaltung: Kontierung App Store Verkäufe in SKR03 buchen

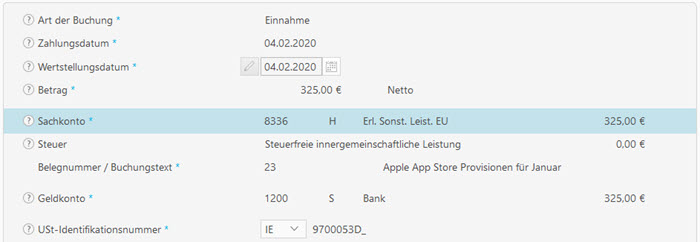

Verwendet man bei der Buchhaltung den Kontorahmen SKR03, dann sind die Erlöse aus dem App Store Verkäufen, wie folgt zu buchen:

➢ von Konto 8336 (Erlöse aus im anderen EU-Land steuerpflichtige sonstige Leistungen, für die der Leistungsempfänger die Umsatzsteuer schuldet)

➢ an Konto 1200 (Bank – beliebiges Bankkonto)

Bei den allermeisten Buchhaltungsprogrammen erscheint bei Verwendung vom Konto 8336 ein Feld, in welchem man dann die Umsatzsteuernummer von Apple eintragen muss. Diese wird nämlich später bei der Umsatzsteuer-Voranmeldung und bei der „Zusammenfassenden Meldung“ benötigt.

Buchhaltung: Kontierung App Store Provisionen in SKR04 buchen

Beim Kontenrahmen SKR04 ist wie folgt zu buchen

➢ von Konto 4336 (Erlöse sonst. Leistungen im and. EU-Land stpfl., 13b UStG)

➢ an Konto 1800 (Bank – beliebiges Bankkonto)

Auch hier sollte die USt-ID von Apple für die spätere „Zusammenfassende Meldung“ und Umsatzsteuererklärung/-voranmeldung mit angegeben werden.

Umsatzsteuer-Voranmeldung für Apple App Store Einnahmen

Hat man in der Buchhaltung alles sauber eingetragen, dann steht irgendwann die Umsatzsteuer-Voranmeldung an. Bei guten Steuerprogrammen und Buchhaltungsprogrammen kann man die Daten entsprechend exportieren und importieren, oder beides ist gleich in einer Software vereint.

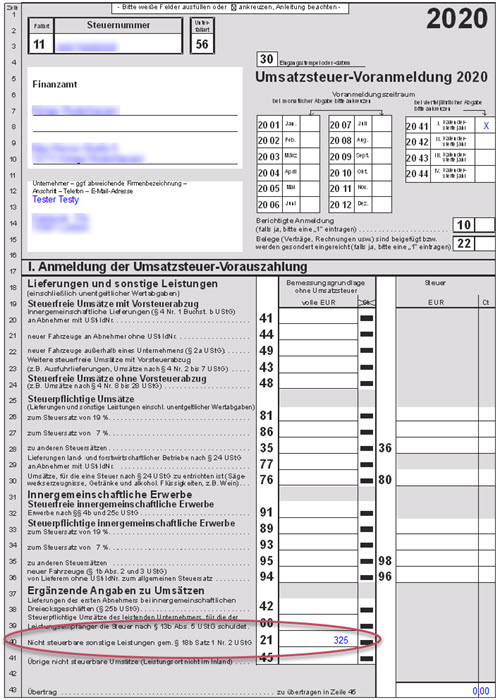

Formularfeld für Umsatzsteuer-Voranmeldung

Die Einnahmen aus dem App Store sowie auch andere Einnahme, wie z.B. Google Werbeeinnahmen oder Amazon Partnernet Einnahmen, die unter 8336/4336 gebucht sind, werden im Steuerformular ins Feld für

Nicht steuerbare sonstige Leistungen gemäß § 18b Satz 1 Nummer 2 UStG

eingetragen. Wo man dieses findet, hängt von der verwendeten Software ab. Im Elster-Online ist es unter „6 – Ergänzende Angaben zu Umsätzen“ zu finden. Im klassischen Formular ist es Zeile Nr. 40 und das Feld 21.

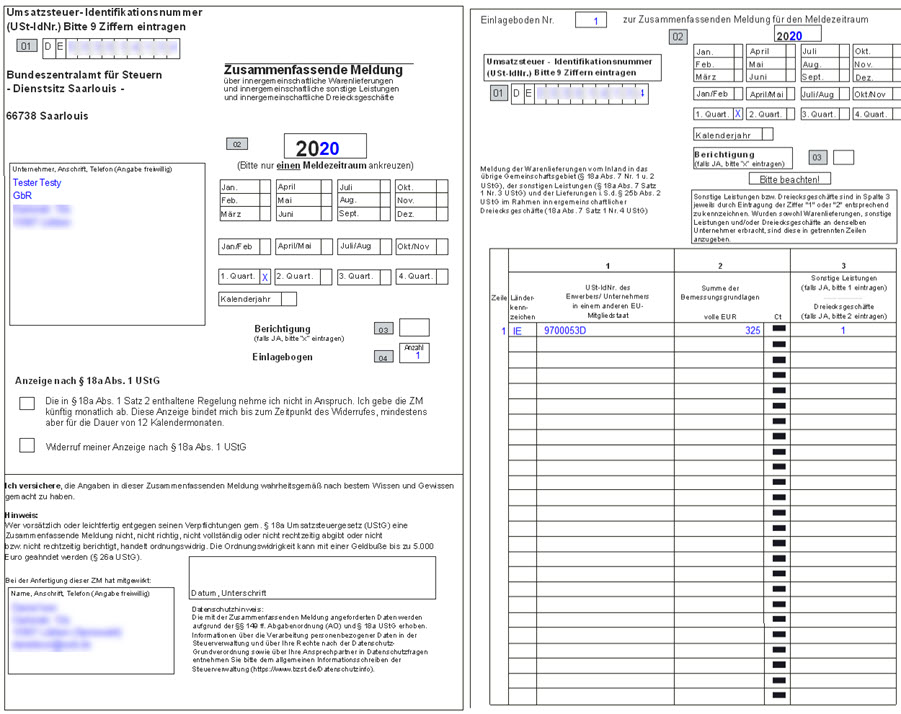

“Zusammenfassende Meldung” erstellen

Wie oben bereits erwähnt, muss neben der Vorsteuer-Erklärung in diesem Fall auch noch eine „Zusammenfassende Meldung“ abgegeben werden.

In dieser erscheinen dann alle Einnahmen aus innergemeinschaftlichen Umsätzen (EU) mit anderen Firmen, also alles was auf 8336/4336 gebucht wurde, fein aufgelistet mit Angabe des Umsatzes und der USt-Nr. der jeweiligen Firma. Somit ist es innerhalb der EU für die Finanzämter einfach die jeweilige Steuerschuld festzustellen.

Mit einer entsprechend guten Buchhaltungs-/Steuersoftware kann man diese Meldung automatisch generieren und elektronisch an das Finanzamt übermitteln. Muss man es unerwarteter Weise manuell ins Formular eintragen, dann kann man sich an folgende Bilder orientieren:

- Mit der Buchhaltungssoftware von Lexware mit intuitiver & anwenderfreundlicher Benutzeroberfläche...

- Im Business-Cockpit stehen Unternehmens-Kennzahlen übersichtlich zur Verfügung, inkl. EÜR, Bilanz...

- Die Bürosoftware überzeugt mit der Steuerberater-Schnittstelle, der Umsatzsteuer-Voranmeldung per...

- Schäfer-Kunz, Jan(Autor)

Hey,

grandioser Artikel, bin aber leider erst drauf gestoßen alls ich das durch viele verlorene Stunden schon herausgefunden habe 🙁